اشاره: به طور عام اسناد تجاری، اسنادی هستند كه بين تجار رد و بدل میشوند و در روابط تجارتی سنديت دارند. از اين رو، اسنادی از قبيل سفته، چک، برات و اوراق سهام، اوراق قرضه، اعتبارات اسنادی، ضمانتنامه بانكی، انواع بارنامه شامل بارنامه هوايی، دريايی، ريلی، زمينی، رسيد پستی و اسناد حمل مركب، فاكتور، بيمهنامه، قبض انبار و امثال اينها كه در تجارت كاربرد دارند، اسناد محسوب میشوند.

اشاره: به طور عام اسناد تجاری، اسنادی هستند كه بين تجار رد و بدل میشوند و در روابط تجارتی سنديت دارند. از اين رو، اسنادی از قبيل سفته، چک، برات و اوراق سهام، اوراق قرضه، اعتبارات اسنادی، ضمانتنامه بانكی، انواع بارنامه شامل بارنامه هوايی، دريايی، ريلی، زمينی، رسيد پستی و اسناد حمل مركب، فاكتور، بيمهنامه، قبض انبار و امثال اينها كه در تجارت كاربرد دارند، اسناد محسوب میشوند.

ليكن از آنجايی كه سه عنصر سرعت در تصميمگيری، سهولت در گردش سرمايه و امنيت سرمايهگذاری در امور تجاری دارای اهميت ويژهای هستند، لذا فقط سه سند سفته، چک و برات به عنوان سند تجاری خاص شناخته میشوند.

جايگاه اسناد تجاری در حقوق تجارت

وضع مقررات خاص و حمايتهای قانونی از اسناد تجاری به خصوص چک، به خاطر آن است كه اين اسناد جايگزين پول نقد شود. زيرا حجم زياد و حمل غيرمطمئن پول و سياستهای جلوگيری از خروج پول از سيستم بانكی و كاهش نقدينگی نزد اشخاص و به منظور فراهم ساختن امكان برنامهريزی دقيق و اعمال سياستهای پولی و بانكی، دولتها را بر آن داشته كه با وضع مقررات خاص و حمايتهای قانونی، اسناد تجاری را در مبادلات تجاری رواج دهند.

امروزه اسناد تجاری به عنوان وسيله پرداخت نقشی نظير پول دارند، با اين تفاوت كه پول با برخورداری از پشتوانه دولتی، پرداخت آن تضمين شده و قابليت گردش نامحدود را دارد، ولی اعتبار اسناد تجاری متكی به اعتبار متعهد يا متعهدين آن و در نتيجه پرداخت وجه سند غيرمطمئن است و قابليت گردش محدود و مقيد دارد.

نكته ديگر در خصوص اسناد تجاری اين است كه آنها دارای كاركردهای متفاوتی هستند. به عنوان مثال چک و سفته و برات و اعتبارات اسنادی نقش پرداخت پول و مبادلات پولی را بر عهده دارند كه در اين ميان سفته و برات برای پرداختهای وعدهدار و چک برای پرداختهای نقدی و اعتبارات اسنادی صرفاً برای پرداختهای بينالمللی بكار میرود. فاكتور نيز بيانگر بيع تجاری است. انواع بارنامهها و اسناد حمل و قبض انبار علاوه بر اينكه حاكی از وجود نوعی قرارداد حمل و نقل و انبارداری(امانت) است، دليل مالكيت كالا به حساب میآيد. ضمانتنامه بانكی سند تعهد پرداخت بیقيد و شرط؛ و اوراق قرضه و سهام معرف ميزان مشاركت اشخاص در سرمايهگذاریها و شركتهای تجاری است.

در خصوص چک، سفته و برات، به لحاظ كاركرد مبادله پولی و گردش سرمايهای از اوصاف ديگری نيز برخوردارند كه به شرح ذيل است:

۱ـ وصف شكلی

گرچه از منظر قانونی مدنی شكل سند اهميت چندانی ندارد، بلكه آنچه واجد اهميت اساسی است ماهيت عقد و اصل رضايی بودن آنها است، ليكن در اسناد تجاری شكل سند از اركان اساسی به شمار ميرود تا جايی كه عدم رعايت شكل، باعث خروج سند از شمول مقررات خاص اسناد تجاری میشود. به همين جهت قانگذاری برای صحت و اعتبار اسناد تجاری از نظر شكلی شرايطی را پيشبينی كرده است. بنابراين اگر سند تجاری فاقد يک يا چند شرط از شرايط اساسی باشد، دارنده چنين سندی حق استناد به اصل عدم توجه ايرادات را نخواهد داشت. بنابراين عدم رعايت شرايط شكلی و ماهوی در تنظيم سند تجاری ممكن است بعضاً موجب بلا اعتبار شدن سند مزبور و باعث از دست دادن قوه اجرايی سند و يا حتی موجب خروج مزبور از زمره اسناد تجاری گردد.

۲ـ اصل دلالت بر مديونيت:

بدين معنا كه در اسناد تجاری، اصل بر مديونيت امضاءكننده سند است، مگر آنكه دليلی مبنی بر عدم اشتغال ذمه داشته باشد. به طور مثال بايد اثبات نمايد كه سند تجاری امانی و يا موجب تضمين قرار داد بوده است. همچنين ثابت شود كه مبلغ سند تهاتر شده و يا پرداخت كرده ليكن لاشه چک مستمر نشده است. افزون بر آن بايد دانست كه در حقوق مدنی، هر سندی در پی يک رابطه حقوقی صادر میشود و بقا و زوال آن سند تابع وضيعت سرنوشت منشأ صدور خود يعنی همان رابطه حقوقی است. از اين رو، اگر منشأ صدور سند، به جهتی از جهات قانونی از قبيل بطلان، فسخ، اقاله و امثال آن از اعتبار قانونی بيفتد، ديگر آن سند دليل بدهی صادركننده و استحقاق دريافت برای دارنده سند محسوب نمیشود. ليكن در خصوص اسناد تجاری لازم نيست كه دارنده آن منشأ طلب را اثبات نمايد و دادگاه نيز تكليفی از اين جهت ندارد.

۳ـ استقلال امضاء

امضاءکنندگان یک سند تجاری نسبت به امضای خود متعهد مسئول هستند حتی اگر سایر امضاهای موجود در سند امضای غیرمعتبر یا غیرواقعی باشند. بنابراین وجود یک امضای بیاعتبار در سند تجاری نمیتواند اثری بر امضاهای دیگر بگذارد. هر امضا استقلال خود را دارد و ارتباطی با امضاهای قبلی سند ندارد. به همین جهت جعلی بودن امضای صادرکننده موجب عدم مسئولیت ضامن یا ظهرنویس نمیشود.

بنابراین هر امضاکننده نسبت به متنی که آن را امضاء کرده است متعهد است و مسئولیتی در مورد تغییرات بعدی ندارد. همچنین کسی که متن تغییریافته را امضاء کرده است، نمیتواند به متن اولیه استناد کند.

۴ـ عدم توجه ایرادات

از اوصاف دیگر سند تجاری، قابلیت انتقال آن است. به این معنا که سند تجاری به صرف امضاء در ظهر آن، به دیگری منتقل میشود. انتقال گیرنده سند تجاری (به عنوان دارنده با حسن نیت) تکلیفی ندارد که به روابط خصوصی ایادی قبلی، یا به منشأ صدور یا ظهرنویسی سند تجاری توجه کند و نباید نگران ایرادات احتمالی صادرکننده سند و ایادی قبل از خود باشد. به همین جهت گفته میشود که چک دارای وصف تجریدی است، یعنی ایراداتی که مربوط به منشأ صدور یا ظهرنویسی است، پذیرفته نیست. لهذا امضاءکنندگان سند(اعم از صادرکننده و ظهرنویس و ضامن) نمیتوانند در مقابل دعوای دارنده سند به ایراداتی از قبیل فسخ معامله یا بطلان آن، تهاتر، تخلف از شرط و وصف، تقلب، نامشروع بودن جهت و امثال آن متوسل شوند. این بدین معنا است که اساساً به این ایرادات توجه نمیشود و دادگاه خود را فارغ از ورود به این مباحث میداند، هرچند که دلیل اثباتی ایرادات قوی و غیرقابل انکار باشد.

فرض کنید شخص الف به شخص ب کالایی را میفروشد. و شخص ب بجای پرداخت نقدی بهای کالا یک فقره چک به شخص الف تسلیم میکند. پس از مدتی شخص الف با نفر سومی به نام شخص ج معاملهای میکند و از وی کالایی میخرد و چکی را که از ب گرفته بود به عنوان بهای کالا به ج منتقل میکند. در چنین فرضی با مراجعه شخص ج به بانک، این وظیفه وجود دارد که وجه چک پرداخت شود، حتی اگر بطلان معاملهای که بین الف و ب واقع شده و علت صدور چک بوده است؛ مشخص گردد. شخص ب نمیتواند به بهانه بطلان معامله ی مذکور به بانک خود دستور دهد وجه چک را به ج نپردازد و این موضوع هیچ ربطی به دارنده ی جدید سند تجاری ندارد. البته شایان ذکر است که اصل عدم توجه ایرادات در خصوص دارنده بلافصل چک یعنی دارنده دست اول مصداق ندارد.

۵ـ مسئولیت تضامنی

یکی دیگر از ویژگیهای مهم اسناد تجارتی این است که قانونگذار در موارد معینی، مسئولیت تضامنی امضاکنندگان سند تجارتی را نسبت به پرداخت وجه آن به رسمیت شناخته است. معنای مسئولیت تضامنی در اصطلاح حقوقی این است که چند نفر در آن واحد نسبت به یک طلب، بدهکار باشند. به طوری که بتوان تمام طلب را از هریک از آنان مطالبه کرد.

از جمله مواردی که قانونگذار چنین مسئولیتی را پیشبینی کرده است، اینکه قانون تجارت اصل تضامنی بودن مسئولیت ناشی از اسناد تجارتی را به این عنوان پذیرفته است که؛ براتکش و براتگیر و ظهرنویسها در مقابل دارنده برات مسئولیت تضامنی دارند. معنا و مفهوم این جمله این است که دارنده برات در صورت عدم پرداخت مبلغ برات، میتواند به هر کدام از نامبردگان که بخواهد، منفرداً یا به چند نفر یا به تمام آنها مجتمعاً رجوع نماید. این قاعده اصلی و کلی که درباره برات ذکر شده، در مورد چک و سفته نیز لازمالرعایه است.

۶ـ تقاضای تأمین خواسته

چنانچه شخص در دادگاه، دعوایی مطرح کرده باشد یا بخواهد در آینده طرح کند که مستند به چک باشد، میتواند از دادگاه تقاضا نماید که بدون پرداخت خسارت احتمالی، معادل مبلغ مندرج در سند تجاری را به منظور تأمین خواسته، از اموال طرف مقابل توقیف شود و دادگاه مکلّف به قبول آن میباشد. زیرا قانون صدور چک، چکهای صادره به عهده بانکهایی را که طبق قوانین ایران در داخل کشور دائر شده یا میشوند، در حکم اسناد لازمالاجراء دانسته است. لذا به منظور صدور قرار تأمین خواسته علیه صادرکننده چک، ضرورتی به پرداختن خسارت احتمالی نیست، اعم از اینکه گواهی عدم پرداخت داخل در مهلت قانونی صادر شده یا خارج از مهلت قانونی، البته در مورد سایر مسئولان پرداخت چک از قبیل ظهرنویس و ضامن، چنانچه دارنده چک در موعد قانونی نسبت به ارائه چک به بانک و دریافت گواهی عدم پرداخت اقدام نکرده باشد صدور قرار تأمین خواسته بدون خسارت احتمالی علیه ظهرنویس امکان و موقعیت قانونی ندارد.

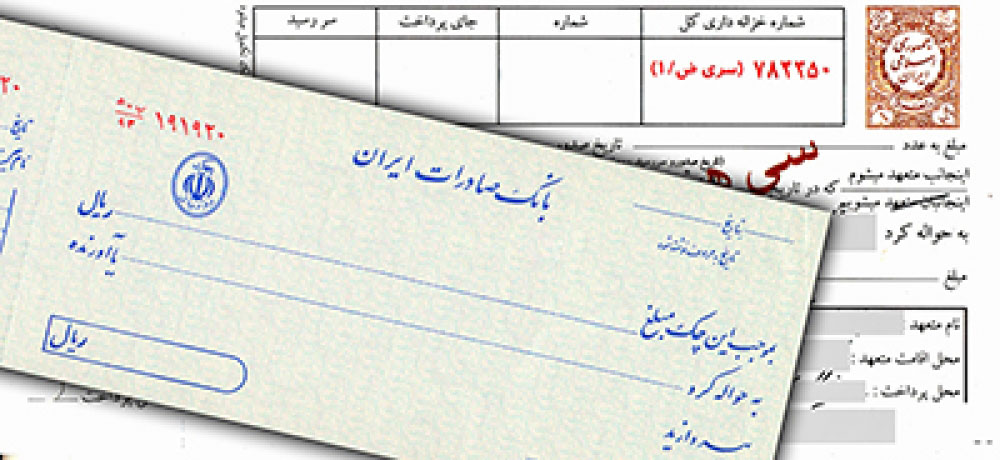

نکاتی چند در مورد چک:

۱ـ چک در حکم سند لازمالاجرا است. بنابراین برای چک صدور اجراییه پیشبینی شده است.

۲ـ شخصی که چک را صادر میکند باید در تاریخ مندرج در چک به اندازه مبلغ آن در بانک وجه نقد یا اعتبار داشته باشد و صادرکننده در زمان مندرج در چک، نباید تمام یا قسمتی از وجه را از بانک خارج کند یا دستور عدم پرداخت وجه را بدهد.

۳ـ چک تنها سند تجاری است که برای وصول وجه آن سه مرجع حقوقی، کیفری و ثبتی پیشبینی شده است.

۴ـ وجود مراجع متعدد سبب افزایش مطلوبیت چک میگردد، دارنده چک میتواند علاوه بر طرح شکایت کیفری، وجه آن را از طریق اجرای ثبت یا محاکم حقوقی نیز مطالبه نماید.

۵ـ در صورتهای زیر بانک از پرداخت پول خودداری میکند:

• عدم مطابقت امضا

• قلمخوردگی در متن

• اختلاف در مندرجات چک

۶ـ چک سند رسمی نیست ولی در حکم سند رسمی است.

۷ـ چکهای صادره از صندوق قرضالحسنه مشمول قانون صدور چک نیستند و احکام حواله را دارند و در صورتی که چک موجودی داشته باشد، مشمول قانون تجارت و اگر موجودی نداشت، مشمول قانون مدنی است.

۸ـ هم در مورد چک حقوقی و هم کیفری، دارنده میتواند اقدام به توقیف اموال نیز نماید و امتیاز اسناد تجاری مثل چک این است که دارنده آن میتواند بدون پرداخت خسارت احتمالی نسبت به تأمین خواسته اقدام کند.

۹ـ دوایر اجرای ثبت پس از صدور اجراییه، آن را مطابق آئیننامه اسناد رسمی لازمالاجرا، توسط مأمور اجرا به صادرکننده ابلاغ میکند و اگر ظرف مدت ۱۰ روز پس از ابلاغ، صادرکننده چک ترتیب پرداخت وجه چک را ندهد ۱۰ـ دارنده چک میتواند با معرفی اموال بدهکار اعم از منقول و غیرمنقول درخواست توقیف اموال را کرده و پس از توقیف اموال در جهت گرفتن طلب خود اقدام کند.

معاونت فرهنگی قوه قضائیه

منبع: روزنامه اطلاعات